- Publié le 1/31/2024

- 3min

Assurance de prêt immobilier : emprunter et faire des économies quand on est investisseur locatif

Tout comme ceux qui achètent une résidence principale ou une résidence secondaire, les investisseurs locatifs n’échappent pas à l’obligation de souscrire une assurance lorsqu’ils financent leur projet immobilier par un crédit. Et ce n’est pas parce que cette charge peut parfois être déduite de leur revenu imposable, qu’elle ne mérite pas d’être attentivement optimisée. En effet, des économies parfois substantielles peuvent être réalisées sur le coût de votre assurance de prêt.

Investisseurs locatifs : les autres guides qui vont vous intéresser

Quelle assurance emprunteur choisir dans le cadre d’un investissement locatif ?

L'assurance de prêt est-elle déductible des revenus locatifs ?

Comment comptabiliser l'assurance emprunteur dans votre déclaration de revenus locatifs ?

Zoom sur l'investissement immobilier en SCI : comment fonctionne l’assurance de prêt dans ce cas précis ?

Changer d'assurance emprunteur pour optimiser votre investissement locatif : mode d'emploi

Investissement locatif : comment trouver une assurance de prêt compétitive ?

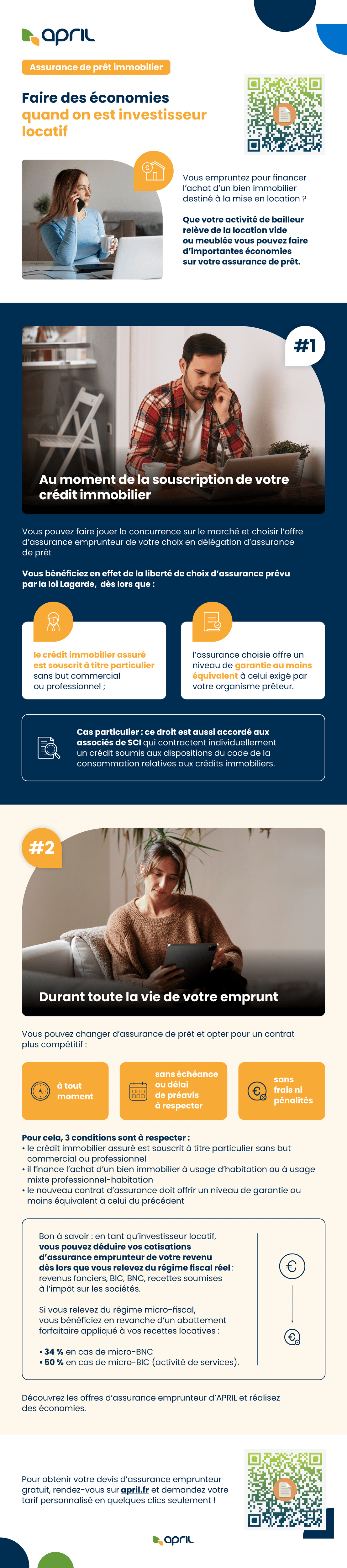

Les emprunteurs immobiliers, parmi lesquels les investisseurs locatifs, bénéficient depuis 2010 du droit à la délégation d’assurance de prêt, consacré par la loi Lagarde à certaines conditions : ils sont alors libres de privilégier l’offre d’assurance de prêt de leur choix, sans être obligés d’accepter l’assurance proposée par leur organisme prêteur.

Une réelle opportunité pour la rentabilité de nombreux projets d’investissement locatif, qui profitent ainsi de tarifs d’assurance étroitement comparés.

Seules conditions à respecter :

le crédit immobilier assuré est souscrit à titre particulier sans but commercial ou professionnel ;

l’assurance choisie offre un niveau de garantie au moins équivalent à celui exigé par la banque. Le cas échéant, cette dernière est dans l’obligation de vous accorder votre demande de changement d’assurance de prêt.

Investissement locatif en SCI : quel effet sur le coût de l’assurance de prêt ?

La forme juridique de la société civile immobilière est parfois utilisée pour optimiser fiscalement l’investissement immobilier réalisé par plusieurs personnes. Lorsque leur projet est financé par un emprunt, il y a alors 2 possibilités :

soit l’emprunt est souscrit par la SCI elle-même ;

soit il est souscrit personnellement par les associés de la SCI.

Dans les deux cas, cet emprunt devra être garanti par une assurance de prêt souscrite individuellement par les associés : au total, au moins 100 % du capital emprunté devra être couvert, la quotité d’assurance pouvant être répartie entre les associés en fonction des situations (par exemple : quotité de 100 % par associé ; quotité déterminée au prorata des nombres de parts détenues par chacun ; quotité assumée par certains associés seulement etc.).

Le droit a la délégation d’assurance emprunteur est aussi accordé aux associés de SCI lorsqu’ils contractent individuellement un crédit soumis aux dispositions du code de la consommation relatives aux crédits immobiliers.

Déduction fiscale des primes d’assurance de prêt : dans quels cas l’investissement locatif permet-il de bénéficier de cette économie ?

Jusqu’en 2011, les possibilités de déduction fiscale des primes d’assurance de prêt étaient très étendues : elles concernaient même les emprunteurs qui achetaient une résidence principale ou secondaire, qui pouvaient alors déduire de leur revenu imposable leurs cotisations d’assurance.

Mais depuis 2011, cette opportunité fiscale n’est désormais ouverte qu’aux investisseurs locatifs, dès lors que leurs revenus locatifs relèvent du régime fiscal réel :

revenus fonciers des bailleurs de location nue (non meublée) :

bénéfices industriels et commerciaux (BIC) des loueurs en meublé non professionnels (LMNP) ou des loueurs en meublé professionnels (LMP) ;

recettes soumises à l’impôt sur les sociétés (SCI, SAS etc.) pour les bailleurs louant par l’intermédiaire d’une société.

En revanche, les cotisations d’assurance de prêt ne sont pas déductibles si les revenus issus de la location sont soumis à un régime micro-fiscal : micro-BIC ou micro-BNC. Dans le cadre de ces régimes fiscaux, les investisseurs locatifs bénéficient toutefois d’un abattement forfaitaire appliqué à leurs recettes locatives :

34 % pour les micro-BNC ;

50 % pour les micro-BIC (activités de services).

Résiliation d’assurance emprunteur : un droit ouvert aussi aux investisseurs locatifs, pour renégocier et payer moins cher leur assurance en cours de crédit

Là encore, pas de différence entre les investisseurs locatifs et les autres profils d’emprunteur : ils peuvent prétendre sous conditions au droit à résiliation de leur contrat d’assurance de prêt, à tout moment de la vie de leur crédit, sans échéance à respecter, et sans qu’aucuns frais ni pénalités ne puissent leur être imputés. Une liberté autorisée par la loi Lemoine, en vigueur complète depuis le 1er septembre 2022.

Ce droit à résiliation est ouvert uniquement aux investisseurs particuliers non professionnels. Il est toutefois soumis à une condition : le crédit assuré doit financer l’achat de biens immobiliers à usage d’habitation ou de biens immobiliers à usage mixte professionnel-habitation. L’investissement locatif en biens immobiliers à usage exclusivement professionnel n’est donc pas concerné par ce dispositif.

Pour tous les autres cas, le contrat d’assurance de prêt peut être résilié une fois par an à sa date d’échéance avec préavis de 2 mois.

Autre condition, similaire à celle encadrant le droit à la délégation d’assurance de prêt : le nouveau contrat d’assurance souscrit doit offrir un niveau de garantie au moins équivalent à celui de la banque. Cette équivalence est alors contrôlée par l’organisme prêteur, sur la base des 11 critères qu’il a préalablement choisis et précisés sur la fiche d’information standardisée remise à l’emprunteur en même temps que l’offre de prêt.

La possibilité de changement d’assurance emprunteur en cours de crédit constitue un levier efficace pour renégocier les conditions de son assurance emprunteur en cours de crédit, et bénéficier notamment de tarifs plus avantageux : une opportunité à saisir pour optimiser en continu la rentabilité de son projet d’investissement locatif.

Bon à savoir : Le gouvernement a officiellement annoncé la fin du dispositif PINEL au 31 décembre 2024. A partir de l’année 2025, investir dans l’immobilier locatif ne permettra plus de défiscaliser avec les dispositifs Pinel ou Pinel Plus. Si vous souhaitez profiter des avantages pour vos impôts, lancez votre projet d’achat dès maintenant.