- Publié le 1/9/2024

- 3min

Assurance de prêt immobilier : emprunter et faire des économies quand on est cadre ?

Près de 32 % des emprunteurs sont cadres supérieurs ou fonctionnaires (1)[CM1] : des profils qui, du fait de leurs niveaux de revenus et de leurs projets de carrière, intéressent aux établissements prêteurs. En contexte de baisse globale du pouvoir d’achat immobilier, optimiser au maximum le coût de son crédit immobilier est crucial pour tous les profils d’emprunteurs, y compris les cadres.

Emprunteurs cadres : les autres guides qui vont vous intéresser

Assurance de prêt immobilier : combien coûte-elle et comment l'optimiser ?

Bien négocier votre assurance emprunteur : comment s’y prendre ?

Achat en couple : Quelle quotité choisir pour maximiser la couverture de votre assurance emprunteur ?

Cotisations fixes ou variables d'assurance de prêt : comment choisir ?

Zoom sur les profils à risque en assurance de prêt immobilier

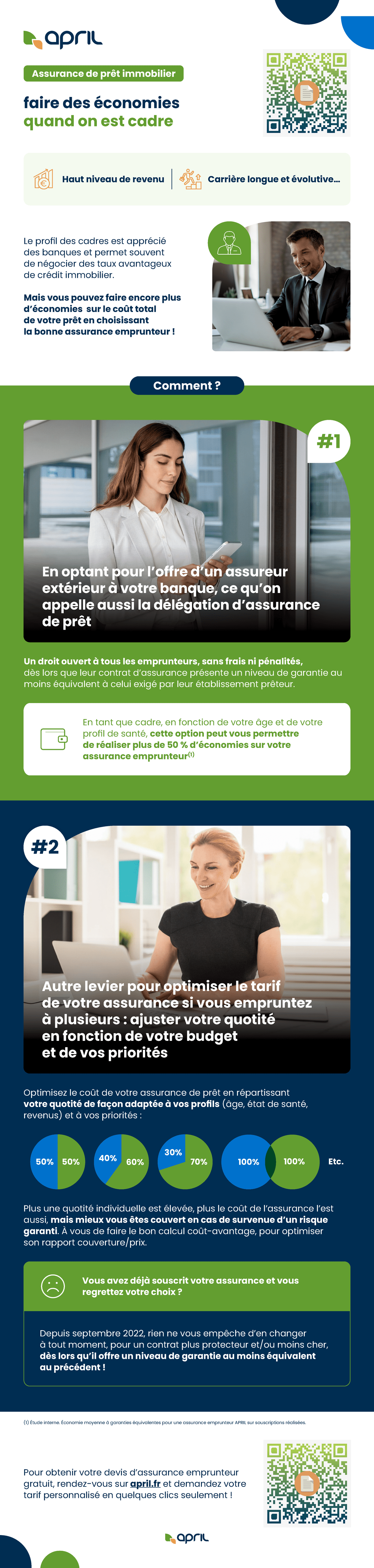

La délégation d’assurance de prêt : une opportunité pour les cadres de payer moins cher leur assurance emprunteur

Pour accorder un crédit immobilier, les établissements financiers exigent toujours que celui-ci soit assuré. Cela garantit le bon remboursement du capital emprunté quels que soient les aléas pouvant survenir : en particulier en cas de décès, d’invalidité, ou d’arrêt de travail de l’emprunteur.

A cet égard, les banques complètent leur offre de prêt par une offre d’assurance, remise simultanément. Pour autant, les emprunteurs n’ont pas l’obligation de l’accepter, et peuvent choisir d’assurer ailleurs leur crédit immobilier : ce qu’on appelle la délégation d’assurance de prêt. Une liberté de choix formellement prévue par la loi, qui ne peut en aucun cas remettre en cause l’offre de crédit émise par la banque, comme ses conditions financières. Seule règle à respecter : soumettre à la banque une offre d’assurance dont le niveau de garantie est au moins équivalent à celui qu’elle exige.

Mais pourquoi faire le choix de la délégation ? Tout simplement parce qu’en fonction de votre profil, vous avez la possibilité de faire baisser notablement le coût de votre assurance de prêt, parfois de moitié.

En effet, les assurance fournies par les banques sont très généralement des produits standards, proposant des garanties et des tarifs de base, plus ou moins équivalents, aux différents profils d’emprunteurs : cadres ou non cadres, tranches d’âge etc. En revanche, les assurances en délégation sont beaucoup plus négociables et personnalisées, établies sur une segmentation plus fine. Elles proposent dès lors des tarifs beaucoup plus compétitifs que ceux des banques, aux profils d’emprunteurs ne présentant pas de risques spécifiques : parmi eux bien souvent les cadres, en fonction leur âge et de leur état de santé.

Vous avez déjà souscrit votre assurance et vous regrettez votre choix ?

Depuis septembre 2022, rien ne vous empêche d’en changer à tout moment, pour un contrat plus protecteur et/ou moins cher, dès lors qu’il offre un niveau de garantie au moins équivalent au précédent !

Choisir une quotité d’assurance adaptée à votre profil de cadre : un moyen efficace pour maîtriser le coût de votre assurance de prêt

La répartition raisonnée de votre quotité d’assurance de prêt constitue aussi un levier souvent efficace pour en faire baisser le prix.

La quotité correspond à la part du capital emprunté qui est couverte par l’assurance. Évidemment, les banques exigent toujours qu’au moins 100 % de ce capital soit couvert : mais vous pouvez répartir cette quotité de façon personnalisée entre vous et votre co-emprunteur.

Exemples de répartition de la quotité entre 2 co-emprunteurs :

Une quotité répartie à 50 % - 50 % signifie qu’en cas de survenue d’un risque garanti, l’assurance couvre 50 % des mensualités de remboursement ou du capital restant dû. Une solution souvent raisonnable quand les deux co-emprunteurs ont un profil identique. Par exemple si vous et votre conjoint êtes tous deux cadres et/ou avez le même niveau de revenu, partagez la même tranche d’âge, etc.

Une quotité peut aussi être répartie inégalement entre les co-emprunteurs, par exemple à 40 % - 60 %, ou à 70 % - 30 % : une distribution souvent choisie quand un des co-emprunteurs souhaite davantage protéger son conjoint notamment en cas de revenus plus faibles. Dans ce cas, il assume une quotité plus importante (60 %, 70 % etc.), afin que l’assurance couvre le capital restant dû ou les mensualités de remboursement à concurrence.

Enfin, il est possible d’opter pour une quotité à 200 % : chaque emprunteur assure 100 % du capital emprunté. En cas de sinistre garanti, l’assurance couvre l’intégralité du capital restant dû ou des mensualités de crédit. Une solution très protectrice donc, mais aussi plus chère.

À vous de faire le bon calcul prix-avantage pour optimiser le coût de votre assurance, en fonction de votre budget et de vos priorités.

Cotisations d’assurance emprunteur fixes ou variables : que choisir pour faire des économies ?

En effet, le calcul des primes d’assurance emprunteur peut relever de 2 méthodes, en fonction des contrats :

Les cotisations fixes sont, comme leur nom l’indique, identiques tout au long de la durée du prêt. Vous avez ainsi une bonne visibilité sur votre budget.

Les cotisations variables, en revanche, sont différentes chaque année car calculées en tenant compte du montant du capital restant dû et de votre âge : plus élevées que les cotisations fixes en début de prêt, elles diminuent au fur et à mesure de vos remboursements. Une façon de retrouver progressivement du pouvoir d’achat.

Pour choisir au mieux entre les deux, n’hésitez pas à faire plusieurs simulations. Notamment si vous envisagez le remboursement anticipé de votre crédit : un cas de figure dans lequel la cotisation fixe est parfois plus économique.

(1) L’Observatoire Crédit Logement / CSA, Du financement des marchés résidentiels, janvier 2023.

En savoir plus sur assurance de prêt immobilier : comment faire des économies selon votre profil d'emprunteur ?

- Assurance Emprunteur02/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est salarié non-cadre

36 % des emprunteurs immobiliers ont un statut d’employé ou d’ouvrier, et 20,5 % sont des professions intermédiaires (1). Vous souhaitez vous aussi, sans être cadre, bénéficier d’un prêt attractif pour financer votre projet d’accession à la propriété ou d’investissement locatif ? - Assurance Emprunteur01/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est investisseur locatif

Tout comme ceux qui achètent une résidence principale ou une résidence secondaire, les investisseurs locatifs n’échappent pas à l’obligation de souscrire une assurance lorsqu’ils financent leur projet immobilier par un crédit. - Assurance Emprunteur03/2024

Assurance de prêt immobilier : faire des économies quand on est déjà propriétaire

La durée moyenne de remboursement d’un crédit immobilier est d’environ 20 ans (1) : une longue période durant laquelle beaucoup de choses peuvent changer. - Assurance Emprunteur03/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est TNS

Vous êtes travailleur non salarié (TNS), entrepreneur ou encore indépendant, et vous avez le projet de contracter un prêt pour acquérir un bien immobilier ? - Assurance Emprunteur02/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est profession libérale

Emprunter en exerçant une activité libérale, pour acheter un logement ou un local professionnel, c’est possible ! Mais pour réaliser cette opération immobilière en toute sécurité, attention à ce que votre assurance de prêt prenne... - Assurance Emprunteur02/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est fonctionnaire

Grâce à la stabilité de l’emploi qu’il confère, le statut de fonctionnaire est un avantage non négligeable pour obtenir un prêt à un taux préférentiel.