- Publié le 2/12/2024

- 4min

Assurance de prêt immobilier : emprunter et faire des économies quand on est primo-accédant

Contracter un premier prêt immobilier pour devenir propriétaire de son logement est un rêve pour beaucoup. Cette étape de vie importante doit toutefois être soigneusement préparée pour obtenir le meilleur investissement possible, car taux d’intérêt et autres conditions d’emprunt ne sont pas toujours favorables… Découvrez ici nos conseils pour économiser sur votre assurance de prêt primo-accédant, qui peut représenter une source d’économies importante pour les nouveaux propriétaires qui cherchent à rentabiliser au maximum leur premier achat immobilier.

Primo-accédant : nos autres guides qui vont vous intéresser

Primo-accédants : les différentes aides qui facilitent un premier achat immobilier

Les 8 étapes-clés d’un achat immobilier réussi

Délégation d’assurance de prêt : une solution pour réduire le coût de votre assurance de prêt

Bien négocier son assurance emprunteur : comment s’y prendre ?

Achat à plusieurs : quelle quotité choisir pour optimiser la couverture de votre assurance de prêt ?

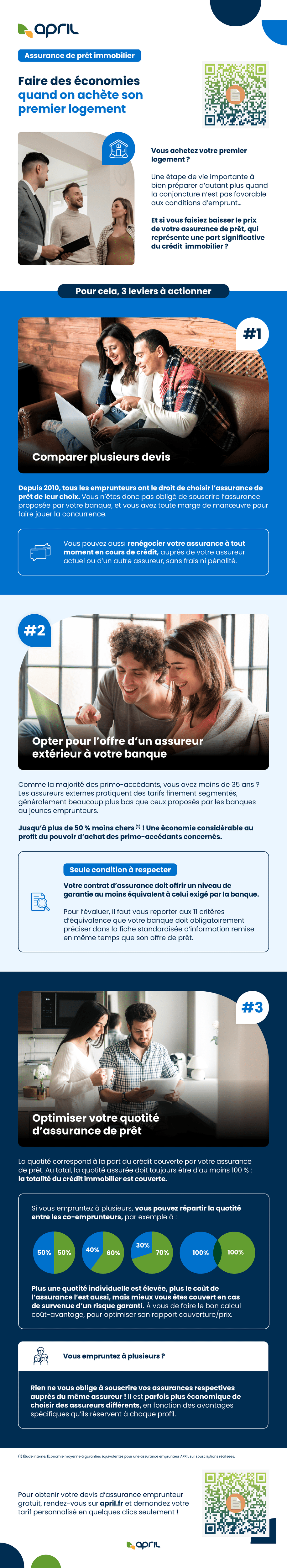

Primo-accédant : des atouts indéniables pour négocier votre première assurance de prêt

Acheter son premier bien immobilier est une opération qui peut être stressante et coûteuse. Heureusement, en tant que primo-accédant, vous disposez d’avantages non négligeables qui peuvent vous aider à faire des économies !

Concernant le prêt en lui-même, de nombreux dispositifs ont été mis en place au fil des ans pour faciliter l’accès à la propriété. Sous conditions de respecter certains critères de revenus, vous pouvez, par exemple, prétendre à des prêts aidés qui participent à faire baisser le coût de votre crédit : prêt à taux zéro, prêt conventionné ou encore prêt Action Logement.

De plus, les primo-accédants ont généralement moins de 35 ans : il est donc plus simple pour eux de trouver une assurance de prêt moins chère, puisqu’ils sont statistiquement moins concernés par des problèmes de santé que les emprunteurs plus âgés. En effet, c’est notamment au regard du risque de maladie ou d’accident des emprunteurs que les assureurs se basent pour établir leurs tarifs. Si vous avez moins de 35 ans et que vous êtes en bonne santé, on estime que vous représentez moins de risques que la moyenne : vos mensualités d’assurance seront donc généralement peu élevées. À l’inverse, les emprunteurs plus âgés font souvent face à des surprimes liées à leur âge.

Pour bénéficier de cette opportunité, les primo-accédants ont souvent intérêt à souscrire leur contrat chez un assureur extérieur à leur banque : c’est ce qu’on appelle la délégation d’assurance de prêt. Elle réserve la plupart du temps des tarifs particulièrement compétitifs aux jeunes accédants, parfois jusqu’à plus de 50 % moins chers (1) que ceux proposés par les banques dont les conditions sont rarement négociables et souvent identiques pour les différents profils d’emprunteurs.

Choisir librement votre assurance de prêt et pouvoir en changer à tout moment : deux moyens pour optimiser le coût de votre accession à la propriété immobilière

En contractant un crédit immobilier, deux choix s’offrent donc à vous : choisir le contrat d’assurance proposé par votre banque, ou opter pour la délégation d’assurance. Délégation qui constitue un excellent moyen pour les primo-accédants de faire des économies et de payer leur assurance de prêt moins cher, tout en bénéficiant de garanties personnalisées et d’un contrat adapté à leur budget.

Pour rappel, la loi Lagarde de 2010 vous autorise à choisir une assurance externe dès la souscription de votre prêt ! Toutefois, si pour une raison ou une autre, vous avez déjà souscrit votre assurance et vous regrettez votre choix, il est toujours possible d’en changer. Depuis 2022, la loi Lemoine a introduit le droit à résiliation et au changement d’assurance emprunteur à tout moment, sans frais, sans justification, et sans échéance ou délai à respecter.

Vous pouvez donc faire jouer la concurrence et comparer les contrats régulièrement pour trouver une assurance emprunteur moins chère, et/ou plus protectrice ! Attention toutefois à respecter l’équivalence du niveau des garanties : votre nouveau contrat doit être aussi couvrant que celui de la banque.

Bien choisir votre quotité pour faire des économies sur votre assurance emprunteur primo-accédant : un autre levier à actionner

La quotité est un aspect important en matière d’assurance emprunteur, qui peut fortement influer sur son coût. Elle correspond à la part du crédit couverte par votre assurance de prêt.

Les établissements prêteurs exigent toujours que la totalité d’un crédit immobilier soit assurée. Dès lors, si vous empruntez seul, votre quotité sera obligatoirement de 100 %. En revanche, si vous effectuez un emprunt à plusieurs (en couple, par exemple), vous pouvez répartir la quotité d’assurance entre les co-emprunteurs selon votre budget et vos besoins : 50% - 50%, 40% - 60%, 100% - 100% etc.

Plus une quotité individuelle est élevée, plus les mensualités d’assurance correspondantes sont coûteuses, mais mieux vous êtes couvert en cas de survenue d’un risque garanti (décès, invalidité, arrêt de travail etc.) : à vous de faire le bon calcul coût-avantage, aidé de votre assureur ou de votre courtier, pour ajuster au mieux la répartition de votre quotité et optimiser son rapport couverture/prix.

Exemples :

Si vos revenus sont de niveau similaire, et que ni vous ni votre conjoint n’avez de soucis de santé, vous pouvez raisonnablement opter pour une répartition à 50% - 50% : chacun assure la moitié du capital emprunté. Dans ce cas, si l’un des co-emprunteurs subit un sinistre garanti, l’assurance prendra en charge 50% du montant du capital restant dû ou 50% des mensualités de crédit.

Il est également possible de choisir une répartition inégale de quotité : 60% - 40% ou 70% -30% etc. Une répartition souvent adaptée pour les emprunteurs ayant des niveaux de revenus, ou des états de santé différents, afin de protéger le plus fragile.

Vous pouvez aussi souscrire une quotité de 100% par tête : soit 200% au total, pour deux co-emprunteurs. Si un sinistre garanti survient, par exemple le décès d’un des conjoints, c’est alors la totalité du capital restant dû qui sera couverte par l’assurance, et l’emprunteur survivant n’aura plus rien à rembourser. Cette option est la plus protectrice, mais également la plus coûteuse.

Bon à savoir : vous empruntez à plusieurs ? Rien ne vous oblige à souscrire vos assurances respectives auprès du même assureur ! Il est parfois plus économique de choisir des assureurs différents, en fonction des avantages spécifiques qu’ils réservent à chaque profil.

(1) Étude interne. Économie moyenne à garanties équivalentes pour une assurance emprunteur APRIL sur souscriptions réalisées entre novembre 2022 et janvier 2023.

En savoir plus sur assurance de prêt immobilier : comment faire des économies selon votre profil d'emprunteur ?

- Assurance Emprunteur02/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est salarié non-cadre

36 % des emprunteurs immobiliers ont un statut d’employé ou d’ouvrier, et 20,5 % sont des professions intermédiaires (1). Vous souhaitez vous aussi, sans être cadre, bénéficier d’un prêt attractif pour financer votre projet d’accession à la propriété ou d’investissement locatif ? - Assurance Emprunteur01/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est cadre ?

Près de 32 % des emprunteurs sont cadres supérieurs ou fonctionnaires (1)[CM1] : des profils qui, du fait de leurs niveaux de revenus et de leurs projets de carrière, intéressent aux établissements prêteurs. - Assurance Emprunteur01/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est investisseur locatif

Tout comme ceux qui achètent une résidence principale ou une résidence secondaire, les investisseurs locatifs n’échappent pas à l’obligation de souscrire une assurance lorsqu’ils financent leur projet immobilier par un crédit. - Assurance Emprunteur03/2024

Assurance de prêt immobilier : faire des économies quand on est déjà propriétaire

La durée moyenne de remboursement d’un crédit immobilier est d’environ 20 ans (1) : une longue période durant laquelle beaucoup de choses peuvent changer. - Assurance Emprunteur03/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est TNS

Vous êtes travailleur non salarié (TNS), entrepreneur ou encore indépendant, et vous avez le projet de contracter un prêt pour acquérir un bien immobilier ? - Assurance Emprunteur02/2024

Assurance de prêt immobilier : emprunter et faire des économies quand on est profession libérale

Emprunter en exerçant une activité libérale, pour acheter un logement ou un local professionnel, c’est possible ! Mais pour réaliser cette opération immobilière en toute sécurité, attention à ce que votre assurance de prêt prenne...